Vor einem Jahr beschloss ich, dass ich Erfahrungen in Kalkulation, Kauf und Unterhalt von Immobilien sammeln wollte um meiner Kompetenz im Umgang mit Geld und Vermögen einen weiteren und wichtigen Aspekt hinzuzufügen.

Unterdessen besitze ich mehrere Wohnungen, und ich berichte hier vom Kauf und von der Kalkulation meiner ersten Wohnung mit nun etwa einem halben Jahr Erfahrung nach dem Kauf.

Immobilien sind für mich in erster Linie Rendite-Objekte und nebenbei auch ein eventueller Inflationsschutz. Beim Kauf spielt der Inflationsschutz keine Rolle, wohl aber bei meiner generellen Entscheidung mit Immobilien Erfahrungen machen zu wollen. Wenn ich eine Immobilie kaufe, dann also allein wegen ihres Potentials als Rendite-Objekt.

Meine Ausgaben unterteile ich im Wesentlichen in zwei Arten: Konsum und Geldanlage.

- Konsum ist alles, was mir Geld aus der Tasche zieht.

- Geldanlage ist alles, was mir (vor allem langfristig) Geld aufs Konto bringt.

Diese Betrachtung ist stark vereinfacht (und von Robert Kiyosakis gutem Buch „Rich Dad, Poor Dad“ inspiriert), und sie gefällt mir genau deswegen so gut.

- Konsum: Abendessen, Miete, Kleidung, Reisen, Geschenke, selbstgenutzte Immobilien und Rohstoffe

- Geldanlagen: Firmenanteile, Wertpapiere, vermietete Immobilien

Selbstgenutzte Immobilien und Rohstoffe wie Gold betrachten viele als Geldanlagen, doch beide haben eine negative Rendite, denn die kosten Geld und werfen vor allem keines dauerhaft ab. Darum halte ich sie für einen Luxus, der Geld kostet und keine Rendite bringt.

Meine erste Wohnung

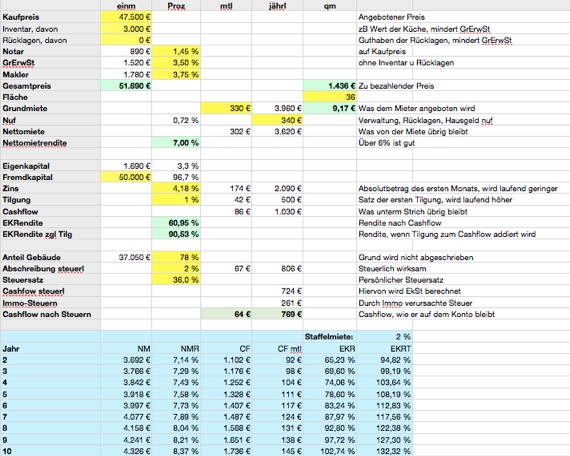

Meine erste eigene Wohnung ist eine kleine Einzimmerwohnung, denn ich wollte mit einem minimalen Betrag meine ersten Erfahrungen sammeln. Sie ist knapp 40 qm groß, liegt in einer mir gut bekannten Kleinstadt und hat mich 47.500 Euro gekostet.

Der Kaufpreis hat sich wie folgt zusammengesetzt:

Kaufpreis

- 47.500 Euro Kaufpreis

Kaufnebenkosten (2.470 Euro)

- 1.780 Euro Makler

- 1.520 Euro Grunderwerbsteuer

- 480 Euro Notarkosten Kauf

- 80 Euro Eintragung Grundbuch

- 210 Euro Notarkosten Grundschuld

- 180 Euro Eintragung Grundschuld

Den Kauf der Wohnung habe ich finanziert, denn ich wollte unbedingt auch diesen Teil üben. Ich habe darum für den Kauf der Wohnung ein Darlehen bei einer Bank abgeschlossen, das über 50.000 Euro läuft und faktisch mehr als 100% des reinen Kaufpreises finanziert (weil 50.000 Euro die Mindestsumme des Darlehnes war).

Darlehen

- Darlehensbetrag 50.000 Euro

- Zinssatz 4,1%

- Zinsbindung 10 Jahre

- Tilgung 1%

- effektiver Zinssatz; 4,18% (die Zinsen sind für neue Verträge mittlerweile weiter gesunken)

- ich bezahle also 4,18% Zinsen plus 1% Tilgung pro Jahr = 5,18%

- 340 Euro kalt

- 10 Euro Verwaltungsgebühr

Bleiben mir also 330 Euro pro Monat.

Ich lege eine Monatsmiete iHv 340 Euro pro Jahr kalkulatorisch beiseite für Mietausfälle, Rücklagen und nicht umlagefähige Kosten, so dass ich Nettoeinnahmen von 3.620 Euro pro Jahr habe.

Bezogen auf den brutto Kaufpreis der Wohnung (inklusive aller Kaufnebenkosten) von 51.690 Euro habe ich jährliche Netto-Einnahmen von 3.620. Hätte ich die Wohnung also bar aus eigener Tasche gekauft, so hätte ich mir eine Geldanlage zugelegt, die bei 51.690 Euro Kaufpreis eine jährliche Rendite von 3.620 Euro erwirtschaftet. Das ergibt eine Rendite von genau 7%.

Das nenne ich die Nettomietrendite, und sie ist mein mit Abstand wichtigstes Kriterium beim Kauf einer Immobilie.

Zum Vergleich: wer 51.690 Euro auf dem Bankkonto liegen lässt bekommt zurzeit kaum über 2% Zinsen dafür. So gesehen ist die Wohnung schon sehr rentabel.

Doch vier Aspekte erhöhen die Rentabilität meiner Wohnung: a) Finanzierung, b) Tilgung, c) Mieterhöhung und d) Steuer.

Zu a) Finanzierung:

Erstens habe ich meine Wohnung nicht bar bezahlt, sondern nur 1.690 Euro eigenes Geld dafür gebraucht. Die restlichen 50.000 Euro hat mir die Bank für 10 Jahre geliehen, und sie verlangt dafür 4,18% Zinsen.

Da die Wohnung derweil aber 7% Rendite erwirtschaftet, bekomme ich zweierlei:

- Auf meine Investition von 1.690 Euro erhalte ich 7% Rendite pro Jahr.

- Für die geliehenen 50.000 Euro bezahle ich 5,18% Zinsen & Tilgung und erhalte ebenfalls 7% Rendite pro Jahr, also 7% – 5,18% = 1,82% Rendite auf Geld, das mir gar nicht gehört. Genau hier liegt das Geheimnis des Kapitalismus: ich verdiene Geld mit Geld, das mir nicht gehört.

In der Summe ergeben (7% auf 1.690 Euro =) 118,30 Euro PLUS (1,82% auf 50.000 Euro =) 910 Euro ganze 1.028 Euro Rendite, die pro Jahr für mich übrig bleiben.

Oder in anderen Worten: ich verdiene pro Monat (vor Steuer) 86 Euro an meiner Immobilie. Ich nenne das den Cash-Flow, und er ist genau das, was Konsum von einer Geldanlage unterscheidet: regelmäßiges Geld in meiner eigenen Tasche.

Da ich aber nur 1.690 Euro investiert habe entspricht das einer Eigenkapitalrendite von 61%. Denn 1.028 Euro Rendite für meine investierten 1.690 Euro entsprechen einer Verzinsung in Höhe von 61%.

Und die Tatsache, dass ich die Wohnung nicht komplett bar, sondern mit einer Finanzierung bezahlt habe, hebelt also meine Rendite von 7% auf 61%.

Zu b) Tilgung

Die erwähnten 5,18%, die ich pro Jahr an die Bank bezahlt, beinhalten auch 1% Tilgung, also Rückzahlung des geliehenen Geldes und damit eine Reduktion meiner Schulden. Diese 1% fließen also in mein eigenes Kapital, und je nach Betrachtungsweise kann man diese 1% in die Berechnung der Eigenkapitalrendite hinzuziehen. Sie würde dann auf 91% steigen.

Da mit jeder monatlichen Tilgung meine Schulden ein wenig sinken, sinkt auch der Betrag, für den ich Zinsen bezahlen muss. Da die Rate aus Zins und Tilgung 10 Jahre lang konstant bleibt (und den anfänglichen 5,18% entspricht), steigt mit jedem Monat der Anteil meiner Tilgung. Und weil die Tilgung durchaus in die Betrachtung der Rendite einfließen kann, steigt auch diese mit jedem Monat.

Oder in anderen Worten: die 91% sind nur der Wert vom Anfang, und es wird mit jedem Monat besser.

Zu c) Mieterhöhung

Mit meinem Mieter habe ich eine Staffelmiete vereinbart, also eine automatische Erhöhung der Miete um 2% pro Jahr.

Da die Mieteinnahmen auf der Haben-Seite meiner Rechnung sind, während Zins (und eventuell Tilgung) auf der Soll-Seite steht, steigt die erste jedes Jahr weiter an, während die zweite konstant bleibt (bzw. nach b) sogar leicht sinkt). Die Nettomietrendite meiner Wohnung beträgt darum im zweiten Jahr schon 7,14%, und im fünften Jahr 7,58% und im zehnten Jahr bereits 8,73%.

Umgerechnet auf die Eigenkapitalrendite (ohne Tilgung) entspricht das einer Steigerung von 61% auf 65%, 79% bzw. 103%.

Rechne ich die Tilgung noch zur Rendite hinzu, so sind es 95%, 108% bzw 111% (nach 1, 5 und 10 Jahren).

Zu d) Steuer

Einnahmen müssen versteuert werden, doch von den Einnahmen durch Vermietung kann ich 2% des Kaufpreises der Immobilie pro Jahr steuermindernd geltend machen.

Bei einem angenommenen Steuersatz von 36% würden aus 1.028 Euro „durch Arbeit verdienten“ Einnahmen netto nur noch 658 Euro netto. Wenn diese Einnahmen aber der Cash-Flow aus der o.g. Immobilie sind, dann werden daraus netto 769 Euro. Also nochmal ein Steuervorteil von 111 Euro.

Fazit

Auf den Pros und Contras und aus den ganzen Details von Rendite-Immobilien könnte ich ein ganzes Buch schreiben. Vielleicht mache ich das auch. Doch vorab einige kritische Punkte:

- Eine Netto-Mietrendite von 7% ist nicht immer leicht zu finden. In „zukunftssicheren“ Gegenden (Zentren wie München oder glücklichen Inseln wie Konstanz) ist es sogar fast unmöglich. Darum kaufe ich dort auch keine Immobilien, denn in meiner Kalkulation ist eines nicht aufgetaucht: die Wette auf eine Wertsteigerung.In kleineren Städten, die ein diverses und gesundes Umfeld von Arbeitgebern und Universitäten haben, sind solche Renditen hingegen ab und an zu finden. Und genau dort kaufe ich.

- Die Haben-Seite hängt stark davon ab, ob die Miete auch tatsächlich bezahlt wird. Einen guten Mieter zu finden, ist darum ein wichtiger Teil der Kunst.

- Die Zinsen der Banken sind momentan noch tiefer als vor einem halben Jahr. Die Renditen sind darum noch besser geworden.

- Eine hohe Finanzierung (also 100%) bedeutet auch, dass man „nur“ einen sehr kleinen Betrag investieren muss. Das ist ein großer Vorteil für alle, die sich früh im Leben um Kapitalbildung bemühen wollen. Ich wünschte, ich hätte das schon als Student begonnen. Doch wer eine größere Summe Kapital anlegen möchte, der muss mit dieser Methode viele Wohnungen kaufen. Hätte ich mit mehreren solcher Wohnungen zB 100.000 Euro anlegen wollen, so hätte ich 59 solcher Wohnungen kaufen müssen. Die sind jedoch in kurzer Zeit so kaum zu finden, und die Suche und der Kauf einer Wohnung ist eine Menge Arbeit.

- Es besteht ein Risiko nach 10 Jahren, wenn der Kreditvertrag ausläuft. Falls die Immobilie dann deutlich weniger wert sein sollte und die Zinsen für einen neuen Vertrag dann deutlich höher wären, dann würde ich Verlust erleiden.

- Bei einer finanziellen Staatskrise könnte es durchaus zu einer Sonderhypothek auf fremdgenutzte Immobilien kommen. Zumindest halte ich das für möglich. Eine solche Sonderschuld des Eigners (=ich) auf die Immobilie zugunsten des Staates würde eine 100%-Finanzierung schnell in die Verlustzone treiben.

Zu guter Letzt hier noch ein Screenshot meiner Kalkulation zu dieser Wohnung mit den o.g. Zahlen:

Was meint ihr dazu? Wäre ein ganzes Buch darüber interessant? Ich freue mich auf eure Kommentare!

Update: 1 Jahr später

Für eine ähnliche Wohnung wie diese habe ich im Februar 2014 diesen Blogpost darüber geschrieben, wie sich die Wohnung nach einem Jahr tatsächlich und im Vergleich zur Prognose entwickelt hat.

Hier sind alle meine Artikel über Rendite-Immobilien:

- Wie ich 40% Rendite mit Immobilien erziele

- Rendite mit Immobilien – oder das Geheimnis des Kapitalismus (mein populärster Artikel, du liest ihn gerade)

- 12% Rendite mit einer Wohnung

- Rendite-Tabelle mit Handbuch (Download meiner Excel-Tabelle)

Update Oktober 2014

Aufgrund der vielen Nachfragen biete ich ab jetzt meine Rendite-Tabelle inklusive einem kleinen Handbuch zum Download an.

Hier geht es zum Download der Tabelle und des Handbuchs.